- 文章正文

- 我要评论(0)

银行分支机构风险事件变迁: 从盗用资金到违规掩盖不良

来源: 21世纪经济报道 2018-01-24 11:35 本报记者 谢水旺 实 习 生 马嘉悦 上海报道

本报记者 谢水旺 实 习 生 马嘉悦 上海报道

银行分支机构风险事件再次成为业内关注焦点。

继广发银行惠州分行“侨兴债”案被罚7.22亿元后,近日,浦发银行成都分行也因违规被罚4.62亿元。

“涉案层级更高,都是分行层面。”多位银行业人士告诉21世纪经济报道记者。

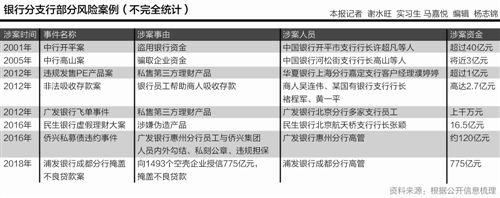

21世纪经济报道记者梳理近几年以来的银行分支机构风险事件,发现自2000年初以来,呈现几个变化:即从盗用资金、飞单到分行违规掩盖不良;从基层员工(如客户经理、支行行长)到分行层面,性质逐步升级。

从盗用资金到飞单

21世纪经济报道记者梳理发现,2000年初,银行分支机构风险事件涉案事由主要是盗用资金和骗取资金,或个人参与,或内外勾结,支行行长等员工卷入其中。

比如,中行曾先后曝出开平案和高山案。

其中,中行开平案被称为新中国成立后最大的银行资金盗窃案,涉案资金折合人民币超过40亿元。2001年10月,中行发现账目4.83亿美元亏空,分析后锁定广东开平。这时,中行开平支行的前后三任行长许超凡、余振东、许国俊突然失踪。最后调查发现,3个行长10年来向海外转移资金4.83亿美元。

至于中行高山案则是,中行哈尔滨河松街支行行长高山采用偷换存款单位预留印鉴、伪造转账支票等手段,将河松街支行存款单位账户资金转入李东哲、李东虎实际控制的虚假公司或者空壳公司账户。李东哲、李东虎再指使他人以提现、转账、电汇等方式将资金转出,被李东哲、李东虎非法占有。

2005年以后,类似案件较少见诸报端。但是,2010年以来,支行客户经理违规销售理财产品的事件又开始浮现,最典型的就是飞单事件频发。

业内人士普遍认为,在商业银行绩效考核中,经营类指标最为重要,客户经理自身收入也与业绩挂钩,多劳多得,这种机制促使客户经理铤而走险。

比如,华夏银行上海分行嘉定支行客户经理濮婷婷违规发售PE产品案,超过1亿元,而这一产品并非该行代销产品,若成功发售,中间人至少可以获得2%的佣金,客户经理可能私自获得将近300多万元的佣金。

2012年前后,是银行飞单事件较为集中爆发的时间阶段,其后,相对较少出现。

上海一家银行支行工作人员告诉21世纪经济报道记者,前些年,飞单事件频发,监管当局也进一步加强了监管力度,现在比较少了。飞单事件都要利用银行的经营场所,即网点。近几年,各家银行都在推“双录”工作,即客户在购买理财产品时录音录像,银行加强内控,银行客户经理也就不敢违规做事了。

分行层面违规掩盖不良

近年来,个别股份制银行先后曝出大案,目的都是为了掩盖不良。

“有个明显的变化,以前是个人,现在是分行层面,也就是从基层到中高层,涉及资金规模更大,事件性质也更严重。但目前都是个别案件,并不具有普遍性。”多位银行业人士告诉21世纪经济报道记者。

比如,近日,银监会披露,在现场检查中发现,浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。

银监会措辞十分严厉,其评价称:“这是一起浦发银行成都分行主导的有组织的造假案件,涉案金额巨大,手段隐蔽,性质恶劣,教训深刻。”同时指出浦发银行成都分行三个问题:一是内控严重失效;二是片面追求业务规模的超高速发展;三是合规意识淡薄。此外,该案反映出浦发银行总行对分行长期不良贷款为零等异常情况失察、考核激励机制不当、轮岗制度执行不力、对监管部门提示的风险重视不够等问题。

对此,苏宁金融研究院互联网金融中心主任薛洪言在接受21世纪经济报道记者采访时表示:“乱象和问题是客观存在、无法禁绝的,在监管机构强化监管的时候,这些潜藏的问题就会更快、更大规模地曝光出来,问题的曝光本身带有强烈的威慑作用,会大大提高金融机构违规或在灰色地带游走的成本。”

“违规掩盖不良等问题可能一直都存在,只不过在强监管状态下,被发现的概率更大罢了。”薛洪言认为,“当前行业层面暴露的很多问题,根本上还是宏观层面和行业层面的逻辑发生了变化,在严监管形势下,一些违规案件就显现出来。”

[责任编辑:CX真]

- 2017年信用卡业务大爆发 多银行线上发卡突破60% (2018-05-03)

- 沪深港通扩额交易首日 北上资金逆势加仓 (2018-05-03)

- 民生银行荣获2017年度财经排行榜“年度杰出直销银行”奖 (2018-05-03)

- 今日视点:只要违法违规事实确凿 “零口供”难逃法律严惩 (2018-05-03)

- 银监系统4月开了159张罚单 政策性银行和AMC也被罚了 (2018-05-03)

- 银监系统4月开了159张罚单 政策性银行和AMC也被罚了 (2018-05-03)

- “绿盾2018”专项行动启动 福建查处自然保护区内违法违规活动 (2018-05-02)

- “绿盾2018”专项行动启动 福建查处自然保护区内违法违规活动 (2018-05-02)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网