- 文章正文

- 我要评论(0)

四川取消45家小贷公司业务资格 相当于前5年总和

来源: 券商中国 2018-06-06 11:40力度空前!前四月,四川省取消45家小额贷款公司小贷业务资格,几乎相当于前5年的总和。

近日,四川省金融工作局及四川省小额贷款公司协会通报对该省小额贷款公司的合规经营检查结果,今年前四月,四川一口气取消45家小额贷款公司的小贷业务资格;而从2013年初至2017年末,四川全省取消该项业务资格的小贷公司数量也只有46家。此外,25家小额贷款公司被停业整顿。

从全国范围来看,截至2018年3月末,全国共有小额贷款公司8471家、从业人数101197人,相比2015年的巅峰时期,分别减少了4.93%和13.76%。从省市分布数量来看,江苏小额贷款公司最多,共计632家;辽宁和吉林紧随其后,分别有528家、520家;北京、天津、青海、海南、西藏小额贷款公司数量最少,不足100家。

45家被取消小贷业务资格,25家遭停业整顿

近日,四川省金融工作局及四川省小额贷款公司协会通报对该省小额贷款公司的合规经营检查结果,决定对25家小额贷款公司予以停业整顿,对45家小贷公司取消小贷业务资格。

这是历年来四川对小贷行业检查处罚力度最大、执行最严的一次。

根据通报:

(1)成都市锦江区新融鼎小额贷款有限公司、成都市武侯区创投小额贷款有限责任公司等25家小贷公司因涉及不良资产过高等问题被勒令停业整顿;

(2)由于长期未开展小额贷款业务、存在较大风险隐患等情况,成都市锦江区久益小额贷款有限公司、成都高新创兴小额贷款有限公司等45家公司被取消业务资格。

四川省小额贷款公司协会对这70家公司的具体要求:

(一)停业整顿类公司。在停业整顿期间(2018年10月2日前),一律暂停开展新的小额贷款业务。停业整顿类公司整改到位后,经市(州)金融局(办)验收合格并报省金融工作局同意后方可恢复营业。除涉及民间融资风险处置需要外,停业整顿期满未整改合格的公司,一律取消业务资格,不得从事小额贷款业务。

(二)取消业务资格类公司。不得继续从事小额贷款业务,各市(州)金融局(办)负责监督公司依法做好资格取消相关后续工作。

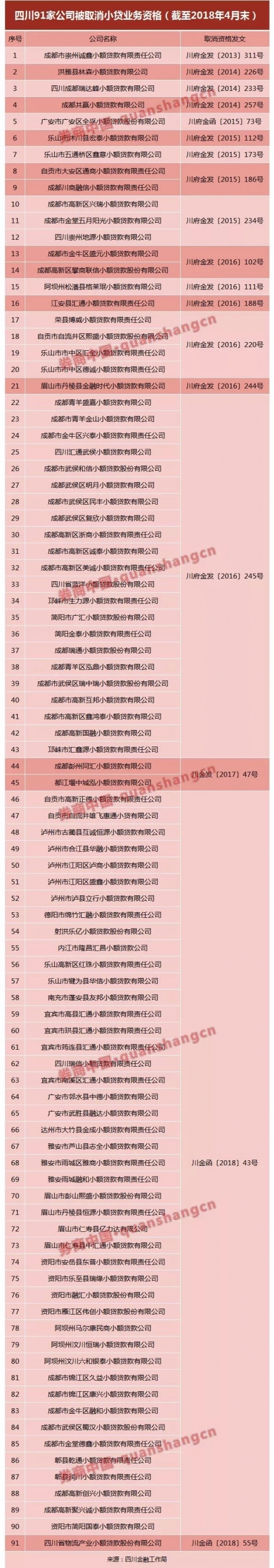

四川省金融工作局表示,经本次检查,四川小额贷款公司数量下降到301家;截至今年4月末,四川省从2013年至今年4月末,已取消小贷业务资格的公司数量达到了91家,具体来看,2013年1家;2014年3家;2015年8家;2016年31家;2017年2家。

值得注意的是,2018年前四个月,取消小贷业务资格45家,几乎是过去5年被取消小贷业务资格家数的总和。

小贷公司数量、从业人数均逐年下降

小额贷款公司是由自然人、企业法人与其他社会组织投资设立,不吸收公众存款,经营小额贷款业务的有限责任公司或股份有限公司,按照央行现行规定,小额贷款公司贷款利率上限为基准利率的4倍,因其申请程序简单、无需抵押担保,受到不少资本的欢迎。

今年4月25日,央行官网发布2018年一季度小额贷款公司统计数据报告。截至2018年3月末,全国共有小额贷款公司8471家,贷款余额约9630亿元。

这之中,重庆市小贷公司贷款余额1394.61亿元,居全国首位;江苏省、广东省分居第二、第三位,贷款余额分别为916.86亿元、814.87亿元。

从省市分布数量来看,江苏、辽宁、吉林、广东、安徽、河北小额贷款公司数量超400家,其中江苏最多,共计632家;辽宁和吉林分别有528家、520家;北京、天津、青海、海南、西藏小额贷款公司数量最少,不足100家。

券商中国记者统计2013年至2018年的全国小额贷款公司数量发现,随着监管的越来越严格,近两年小额贷款公司数量、从业人数呈现逐年减少的趋势;不过贷款余额规模呈现波动上扬。

2015年,小额贷款公司数量、小贷行业从业人员达到顶峰,分别是8910家、117344人,随后连续四年,小贷公司数量下降;2017年,小额贷款公司8551家、从业人数103988人;截至2018年3月末,全国共有小额贷款公司8471家、从业人数101197人,相比2015年的巅峰时期,分别减少了4.93%和13.76%。

小贷公司要求注册资本来源真实合法,全部为实收货币资本,由出资人或发起人一次足额缴纳。按组织形式的不同,有限责任公司的注册资本不得低于500万元,股份有限公司的注册资本不得低于1000万元。单一自然人、企业法人、其他社会组织及其关联方持有的股份,不得超过小额贷款公司注册资本总额的10%。

法院:民间小额贷款引发的刑案多发

近日,央行副行长潘功胜带队赴公安部,与副部长孟庆丰举行工作会谈。双方就互联网金融风险专项整治、打击地下钱庄及非法外汇交易平台等有关情况及下一步工作安排交换了意见。

双方表示,将进一步加强协作配合,继续深入推进相关工作,加强信息数据交换和工作衔接,加大对相关领域重大违法犯罪活动的行政处罚和刑事打击力度,开展广泛宣传教育,构建监管长效机制,坚决整治金融乱象,维护良好金融秩序。

合法的民间小额信贷行为满足了小微金融的需求,但部分小贷机构也游走在金融规范的边缘地带,给民众带来经济损失,甚至引发刑事案件,引起了监管层的注意。

5月24日,北京二中院通报“民间小额贷款引发的刑事案件情况”时指出,民间小额贷款引发的刑事案件涉及领域广泛,人数众多,容易引发集资诈骗等涉众型经济犯罪。通报数据显示,2015年至2017年,二中院共审理因民间小额贷款引发的刑事案件20余件,犯罪金额达1亿余元,涉及诈骗罪、集资诈骗罪、非法拘禁罪、故意杀人罪等多项罪名。

该院法官表示,当前民间小额贷款引发的刑事案件多发,有借贷双方的法律意识薄弱的原因,也有民间闲散资金较多,投资需求旺盛的原因,犯罪嫌疑人通常采取允诺高额回报引诱他人投资,显示经济实力迷惑他人出资,虚构特殊身份骗取他人钱财,制造受益假象扩大资金链条等多种方式实施犯罪。

而且,民间小额贷款易引发索债型犯罪,并呈现出索债人员职业化、放债索债产业化,团伙作案的特点,带来涉及领域广泛,人数众多,刑案多发涉案金额巨大,催生大量专业放贷人比如专门从事收放贷业务的担保、投资公司和非法钱庄,专门对外进行放贷业务赚取高昂的利息。

上述调研报告建议,应从源头上规范民间借贷行为,对民间借贷的合法地位、借款利率、双方的权利义务、信息披露、监督管理等作出明确规定,使民间借贷有法可依、有规可循。

[责任编辑:CX真]

- 外汇经纪商母公司财报强劲 得益于外汇和虚拟币业务 (2018-06-05)

- 全球大型银行持续整合业务结构 压缩和整合投行部门 (2018-05-31)

- 探营银隆:电池业务严重停滞 公交司机吐槽充电太麻烦 (2018-05-30)

- 银保监会李文红:正在抓紧制定银行理财业务监管办法 (2018-05-29)

- 中铝启动千亿级整合:有色行业洗牌 A股公司影响如何 (2018-05-29)

- 莆田工行积极做好“资产贷”业务推广 进一步推动普惠金融业务向前发展 (2018-05-29)

- 银行资管业务面临大变局 (2018-05-28)

- 139人虚假申报个税在海南骗购住房 购房资格被取消 (2018-05-28)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网