- 文章正文

- 我要评论(0)

百行征信入场 原试点机构部分个人征信业务剥离

来源: 新京报 2018-05-31 11:40

5月23日,全国第一家市场化个人征信机构——百行征信在深圳正式开业。

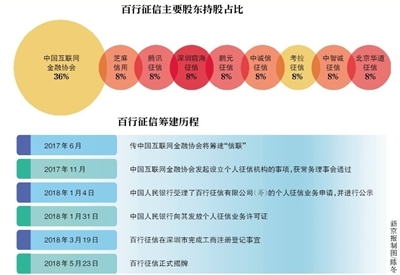

和大家之前熟知的“中国人民银行征信中心”不同,百行征信是由中国互联网金融协会联合芝麻信用、腾讯征信、前海征信、考拉征信、中诚信征信等8家市场机构共同发起组建,主要业务是在传统金融机构以外的网络借贷等领域开展个人征信活动,弥补央行征信中心在个人信用信息领域的欠缺。

百行征信个人业务开展后,对个人而言,在金融市场上所有的不良记录都将无处遁形,例如在互联网金融平台的小额贷款、P2P网贷的逾期也将计入个人信用。对于各互金平台来说,百行征信将打通“信息孤岛”难题,未来可有效防止大量多头借贷、欺诈借贷行为。

而对于原有8家个人征信试点机构来说,个人征信业务也面临调整。中诚信征信表示,未来中诚信在个人信用领域将更偏向非金融数据业务。有消息称,芝麻信用的业务模式和高管团队也发生调整,或更侧重信用服务。市场原有的个人征信业务将向数据提供和风控服务转型。

网贷不还也将计入个人征信

百行征信的诞生可谓是千呼万唤。

2015年,中国人民银行同意芝麻信用、腾讯征信、前海征信等8家试点机构进行个人征信业务准备。经过两年多的探索后,2017年4月,央行征信局局长万存知在一次公开讲话中直言“8家机构实际开业准备的情况离市场需求、监管要求差距很大”,并称“达不到监管标准情况下不能把牌照发出去”。

此后,联合持牌、筹建“信联”等消息开始流出。2018年1月4日,央行在官网公示百行征信的业务申请。根据公示内容,百行征信有限公司注册地为深圳,注册资本10亿元,主要股东包括中国互联网金融协会持股36%,8家个人征信试点机构各持股8%。2018年1月31日,中国人民银行向其发放个人征信业务许可证。

据介绍,百行征信专业从事个人信用信息采集、整理、保存和对外提供信用报告、信用评分、反欺诈等各类征信服务;将与央行征信中心形成“错位发展、功能互补”的市场格局。

央行征信中心和百行征信的“错位”在于数据源不同,苏宁金融研究院互联网金融中心主任薛洪言介绍,百行征信主要面对互联网金融机构。

这就意味着,未来一个人在金融市场上所有的不良记录都将无处遁形,“之前可能有些人会考虑优先还一些银行贷款,而对互联网小贷和P2P等互联网金融平台的贷款任由逾期或者不还了。百行征信出现后,这些逾期也将计入个人信用。”薛洪言称。

这样一来,个人不管是向传统的银行贷款,还是向民间信贷公司、网络借贷平台进行贷款,都有了百行征信的信用记录参考。在薛洪言看来,这将提高个人的信用意识,促使个人形成良好的信用习惯。

此外,对个人而言,百行征信能在一定程度上解决个人征信数据“被滥用”、“被污染”的问题。

一方面,在数据乱象之下,有些数据公司出现对个人数据的过度采集、非法采集、非法交易、数据滥用等,用户成为虚拟世界中的“透明人”,电信欺诈、骚扰电话、暴力催收等屡禁不止;另一方面,以前有些小规模的互金公司为了多查询数据,将白名单客户数据当成黑名单客户数据贡献给数据公司,换取数据查询权,导致个人数据被污染。

“百行征信就可以很好地解决这个问题,它是一个具有行业自律性质的机构,一旦发现有公司申报了污染数据,可以做出一些惩罚,这是市场化数据公司做不到的。”一业内人士说。

多头借贷、欺诈借贷或将被抑制

百行征信被看好的意义之一,是其在数据源上连接了网络小贷、消费金融、P2P等平台的多样化征信数据,可以解决“信息孤岛”问题,实现信用信息的共享共用。

截至2017年11月底,央行征信中心收录自然人信息9.5亿人,有贷款记录的约4.8亿人,央行个人征信的覆盖率仅在50%左右。而且央行征信中心记录个人征信维度相对单一,仅仅以个人在银行渠道的信用记录作为个人征信的评判标准。

近几年互联网金融行业快速发展,积累了大量个人征信数据。根据中国互联网金融协会信用信息共享平台介绍,其自2016年9月9日开通,截至2018年3月正式接入蚂蚁金服、京东金融等100余家从业机构,收录自然人借款客户4000多万个,借款账户累计9000多万个,入库记录3.6亿多条。百行征信的成立,正好能将这些数据纳入个人征信数据。

开鑫金服总经理周治翰称,个人在借贷、电商、社交、支付等场景的应用数据,往往为各家平台所独有,互联网金融、互联网电商等内部以及与外部之间的信息并未形成数据共享,容易造成“信息孤岛”问题。百行征信集合了中国互联网金融协会汇集的互联网金融平台借贷数据和8家试点机构的征信数据,或许就能解决这个问题。

“百行征信成立,能够实现互联网金融机构内外部之间互通有无、信息共享,提高风控效率、降低风控成本,有效防止大量多头借贷、欺诈借贷行为发生,为互联网金融行业健康发展创造条件”。周治翰说。

他还认为,百行征信侧重个人征信数据,是人民银行机构征信数据的有效补充,互金企业通过机构数据与个人征信数据结合,未来或将提供更加丰富的金融服务。

但在薛洪言看来,对放贷机构而言,征信数据只能是风控的起点,自身要做的还有很多,也依然需要第三方机构的支持与合作。

原试点机构部分个人征信业务剥离

随着百行征信的开业,原有8家市场化试点机构面临着业务调整。

5月26日,万存知在中国信用高峰论坛演讲中称,前期开展个人征信业务准备的8家市场机构和中国互联网金融协会,作为百行征信的共同发起人和主要股东,不再单独从事个人征信业务,原有部分征信业务将剥离并入百行征信,其他业务可存续为数据服务公司,通过这种方式,让个人征信方面的主要工作和方式聚焦在共商共建共享征信平台上。

实际上,这种调整已经开始。

据财新网报道,近日蚂蚁金服调整了子公司芝麻信用的业务模式和高管团队,芝麻信用总经理胡滔已被调整到蚂蚁金服CEO办公室,芝麻信用改为班委制。

中诚信征信总经理闫文涛在接受新京报记者采访时称,目前中诚信的征信业务包含个人征信和企业征信,其中个人征信业务占大部分。

在闫文涛看来,百行征信开业后,其业务更侧重信贷信息等金融数据的收集,“我们做的是除了金融强相关数据以外的大数据,比如行为数据、第三方数据等非金融数据。”

除此以外,中诚信征信也在发力“信用科技”。5月23日,中诚信征信宣布完成4.5亿元融资,并发布一款名为“万象智慧”的智能风控平台。

闫文涛称,未来中诚信将加大在人工智能、大数据、区块链等前沿技术的投入,“帮助B端机构在风控过程中对数据进行深度分析处理、优化决策方案,提升机构的风控能力”。这也意味着其更加侧重数据和风控服务而非征信。

记者联系芝麻信用、前海征信等试点机构,其均未给出回应。不过一家征信机构的市场负责人告诉记者,据他所知,此前涉及个人征信业务的一些机构的确在尝试向数据提供商和风控服务商转型,主要服务金融机构和其他有开展金融业务的企业。

闫文涛称,对市场来说,除了强金融的数据,非强金融的数据如第三方数据、弱变量数据也有存在价值,“未来这些也不叫征信公司,只是一个大数据公司的定义,是征信领域的一个补充。”

新京报记者 刘景丰

[责任编辑:CX真]

- 金控监管试点5家机构浮出水面:上海国际集团位列其中 (2018-05-29)

- 沪深交易所同日发声:做好CDR试点 支持高精尖企业IPO (2018-05-29)

- 福州自贸片区8项改革试点经验全国复制推广 (2018-05-25)

- 央行试点取消企业基本存款账户开户许可证 (2018-05-24)

- 五大集团成金控监管首批试点?哪些搅局者将被出局 (2018-05-24)

- 李克强:深化服务贸易创新发展试点 (2018-05-24)

- 服务贸易试点扩围 电信旅游金融等领域重点扩大开放 (2018-05-24)

- 5月底前试点申报 扩内需促消费供应链配套政策将出 (2018-05-17)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网